前回は、金鉱株ETFのNUGTとGDXを比較検証してきました。チャートを見る限りではGDXの方がパフォーマンスがよく、NUGTのチャートは最悪に見えましたが、シミュレーション結果は正反対になりました。

一般的にはレバレッジETFは長期では持つものではない。現実価格との乖離がどんどん大きくなって損失が膨らむ一方だというのが定説になっています。今回はさらに長期間投資したらどうなるかのシミュレーションを致します。

目次

2010年12月8日NUGT設定時からのパフォーマンス

2010年12月8日NUGTが設定された日の価格は78,540ドルから始まりました。その時のドル円相場は83.48円でしたので日本円に換算すると1口6,556,519円ということになります。こんな高額なETFが最小単位1口で売られていたのかどうかはわかりませんが、1口単位での購入ならいつまでも買えないのでシミュレーションは1/100単位で買えるものとしてやってみます。

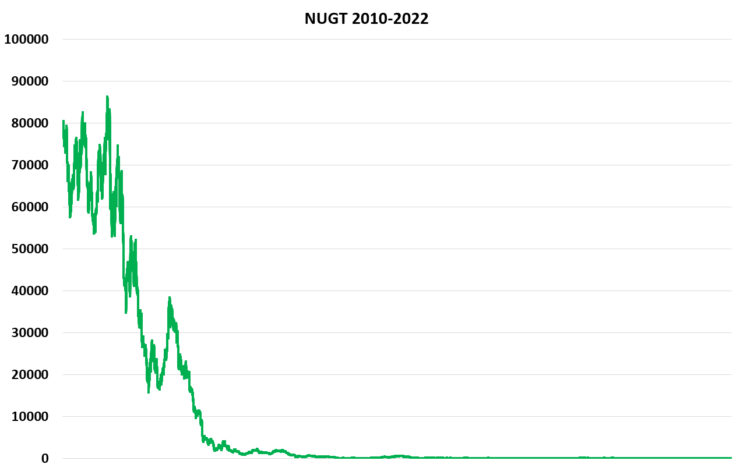

まずはNUGTのチャートですが、次のようになります。

買いで入るには信じられないほど最悪のチャートです。どれくらい最悪かというとこのチャートに前回の2016年~2022年までのチャートを重ねてみるとより一層わかります。

前回のチャートだけでも90%以上の下落になっていたのですが、その期間のチャートが横一直線に見えるほど、とんでもない桁違いの暴落チャートになっています。よくこんなものに投資してきた人がいたなと思うほどのチャートです。

2010年12月8日以降のGDXのパフォーマンス

これに対して同じ金鉱株でもレバレッジがないGDXの方のチャートは次のようになっています。

61.85から34.83まで半値近くの下落にはなっていますが、チャートとしては悪くない形状をしています。ドルコスト平均法や、バリュー平均法など積み立て投資の場合、下落してから上昇に転じたチャートではパフォーマンスは良いイメージがあります。

同じ期間のパフォーマンスを比べてみます

では、この2つのETFに同じ条件で同じ期間バリュー平均法で投資したシミュレーションをします。どちらもバリューパスは10,000円/日、シミュレーションですのでレートは110円で固定して期間はどちらも2010年12月8日から2022年2月18日まで始値で投資したとします。

先述のとおりNUGTは最初の価格があまりにも高すぎて、そのままだと2年近くたってもたったの1口しか買えません。最初の何年か高い部分が買えないと不公平になるので、どちらも1/100口で買えるものとしてシミュレーションします。これならNUGTも65,000円ほどになるので1週間に1口くらいは買えます。 さて、そのシミュレーション結果は次の通りです。

NUGT

- 累積購入数:8,335,628口

- 累積売却数:7,858,067口

- 累積投資額:23,692,721円

- 評価額:55,171,003円

- 収益額:31,478,282円

- 収益率:132.9%

GDX

- 累積購入数:13,913,485口

- 累積売却数:13,103,838口

- 累積投資額:26,338,408円

- 評価額:44,899,850円

- 収益額:18,561,442円

- 収益率:70.5%

今回もNUGTの方が大きく収益が出ています

前回のシミュレーションと同じく、チャートからするとどう見てもGDXの方がまだましなように見えるのですが、結果的にNUGTの方が高パフォーマンスになっています。

今回のシミュレーションでも決定的に差が出たのが売却益です。

GDXは、含み益:1,861,597円 売却益:16,699,845円 なのに対して

NUGTは、含み益:4,507,256円 売却益:26,971,026円 という結果になっています。

今回は含み益でもNUGTの方が多くなっていますが、売却益は1,000万円以上の差が出ています。

結論 レバレッジETFの長期投資もバリュー平均法で !

NUGTは信託報酬も1%以上でかなり高めです。今回のシミュレーションには売買手数料も入れていませんし、税金も入れていません。取引タイミングも始値ばかりでできるとは限りませんので、現実にはこの通りにはいかないかもしれません。

それ以上に実際に投資した場合この通りにいくかどうかの一番大きなポイントは、この激しい上下動をシミュレーションと違って、きちっとルール通り続けるだけの精神力があるかどうか。おそらくこの部分が実際には一番のポイントになってくると思います。

ただ、今回のシミュレーションで明確になったことは、たとえ全体のチャートの形状が最悪であったとしても、その間の激しい上下動があることにより、売却益を重ねることができ、結果的に収益を大きく上げることができるという事実です。これは大きなシミュレーション結果です。

FXのトラリピをやっている人であればその感覚は、なんとなくわかると思いますが、将来に向けての単なる積み立て投資という視点で見ると、売買が多いバリュー平均法には理解できないことが多いことでしょう。バリュー平均法は、日足でやると、積み立てというよりはトレードに近い感覚です。

だからこそ、この特殊な投資方法の特性をつかんで使いこなせるようになると資産形成の大きな味方になってゆくものと思われます。