バリュー平均法の特徴に「売却」ということがあります。バリュー平均法は、従来の視点で見るとパフォーマンスが上がっても評価額が増えるのではなく投資額が減る方向に見えるので機会損失しているように見えてしまいます。その結果「売却」の部分を無くしてしまえばパフォーマンスがもっと上がるのではないかと考えられがちです。

これは、たとえて言うならもっと早く走りたいからと、車から「ブレーキ」という機能を外して運転するようなもので、それはもはや安全な車ではなく、危険極まりない暴走マシーンでしかありません。

目次

上げ相場の場合は危険が隠れたまま

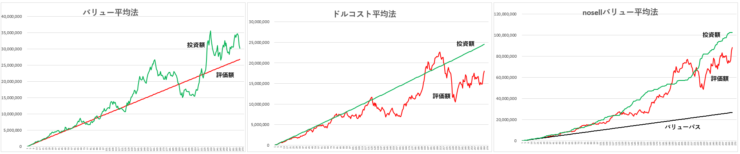

下の図はVOOというETFの2012年から2021年までの値動きです。

このVOOに10年間毎週3万円を投資した場合のシミュレーションです。ドルコスト平均法では週3万円の積み立てですが、バリュー平均法では1週間で3万円のバリューパスということになります。ノーセルバリュー平均法でもバリューバスは同じく週3万円でシミュレーションしています。(クリックで拡大できます)

これはあくまでも上昇パターンでのシミュレーションです。上昇が大きいのでドルコスト平均法の最終部分では価格が3万円以上になり機会損失が生じています。それでも手持ちのポジションの価格上昇のため評価額は上がっています。

- ドルコスト平均法 収益率132.3% 投資額 9,596,437円 収益額 12,697,116円

- バリュー平均法 収益率120.4% 投資額 10,089,634円 収益額 12,149,311円

- ノーセルバリュー平均法 収益率91.1% 投資額 33,467,888円 収益額 30,500,764円

これだけを見るとドルコスト平均法が収益率では一番に見えます。収益額ではノーセルバリュー平均法が圧倒的に高収益を上げているかのように見えます。しかし、この図を拡大してよく見ていただくとわかるのですが、左端のグラフのバリュー平均法の「評価額」と右端のグラフのノーセルバリュー平均法の「バリューパス」は、ほぼ同額です。投資額があまりにも大きくなっているために、ノーセルバリュー平均法のバリューパスの角度がなだらかに見えてしまいます。

確かに上げ相場なので多額の収益は上がっていますが、投資額がバリューパスからかけ離れてしまい、もはや本来のバリューパスの意味がない状態になっています。ノーセルバリュー平均法の収益額は、 30,500,764円 ですが、投資額も、33,467,888円に膨らんでいます。上げ相場だからいいようなものですが、これが下げ相場だったらどうなるのでしょうか。

下げ相場ではリスクが浮き彫りに

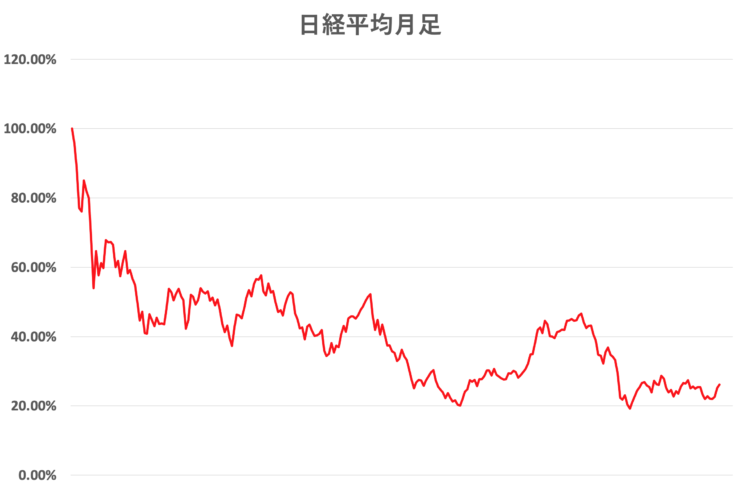

下の図は日経平均の1990年1月から2012年4月までの値動きです。

今度は、この日経平均に毎月10万円投資した場合のシミュレーションです。バリュー平均法では毎月10万円のバリューパスということになります。(クリックで拡大できます)

いわゆる下げ相場でのパフォーマンスですが、それぞれ次のようになります。

- ドルコスト平均法 収益率−26.6% 投資額 24,542,686円 収益額 −6,535,118円

- バリュー平均法 収益率−12.8% 投資額 26,675,886円 収益額 −3,421,463円

- ノーセルバリュー平均法 収益率−13.6%投資額 102,376,636円 収益額 −13,943,349円

下げ相場でノーセルバリュー平均法の怖ろしさが浮き彫りになっています。収益額が −1,300万円を超えてしまっているだけでなく投資額も一億円を超えてしまっています。あらためて言うまでもありませんが、正規のバリュー平均法とは同じ時期、同じバリューパス、同じ銘柄に投資しています。

バリュー平均法では下げ相場でもバリューパスが機能して投資額がバリューパスに収れんしてゆく形になっています(評価額≒バリューパスです)。バリューパスという支えがあるからこそ、下げ相場でも計画的に落ち着いて投資することができます。

結局ノーセルバリュー平均法というのは下げ相場においては、もはやナンピンと変わりなく、下げ相場を乗り切る前に資金が尽きてしまいます。

投資において最も重要なのは資金管理であり、どんな投資方法においても資金管理なくしては生き残っていけません。ノーセルバリュー平均法は、この投資の大前提である資金管理が破綻しているので絶対にやってはいけません。

トラリピ的感覚の積み立て投資

FXでトラリピやトライオートなどのリピート系の経験があれば、上下動を売買せずにポジションを持ち続けることがいかに機会損失なのかはわかると思います。

そして、この上下動をうまく売買して乗り切ることが、結果的には保有ポジションの平均単価を下げ、下落相場の反転という最も重要な局面まで生き残る必須要素であることがわかります。

バリュー平均法では、レンジや下げ相場の中で売買を繰り返し続けた時に、含み益よりも売却益の方が大きくなって、結果的には売却益によって最終パフォーマンスが上がってゆくケースも多くあります。

売却を機会損失として捉えるのではなくて、売却こそ次の投資に向けての利益の積み重ねと視点を変えていったとき、売却は欠かすことができないバリュー平均法の一部であると確信できます。

7 件のコメント

初めまして。

私は今年の新NISA開始にあたり、高配当株でバリュー平均法での積み立てを始めました。

配当目当てもあるので持ち株数を保つためにノーセル方式でやっていますが、ノーセルにはこういう落とし穴があるのですね。

今年のように急激な上昇相場だと定額で増えていくバリューパスだと購入できない場合が多いので、定率+αで増えていくようにアレンジしています。

バリュー平均法を解説しているサイトや動画がなかなかないので、こちらで勉強させていただきたいと思います。

コメントありがとうございます。私も手探りでバリュー平均法を研究しながら試しています。まだまだメジャーではないので参考になる人が少ない中勉強中です。よろしくお願いします。

定率+αのバリューパスだと年数がたってからの急落に耐えれますか?少し心配です。

そうですね。今年は上昇相場なので今のところはなんとかやっていけていますが、今後のことを考えると今のやり方は見直しが必要かもしれません。そもそも自分が理解したと思っているバリュー平均法が、正しい理解なのか疑問だったので、改めて勉強するのによいブログを見つけたと思いました。よろしくお願いします。

ありがとうございます。共に勉強していきましょう。

大変勉強になりました。

こちらのサイトを参考に、私もバリュー平均法、ノーセルバリュー平均法について検証しているところです。

ただ、UMIHIKOさんほど極端にノーセルのリスクが大きくはならなかったため、原因を考えていました。

こちらの記事のノーセルの計算ですが、評価額がバリューパスを上回っているのに投資額が増加することがあるのは、正しい計算でしょうか?

もしかすると、通常のバリュー平均法から、売却だけを無くして、購入は同時期で行ってしまっているのかな、と思いました。

もしそうであれば、評価額>バリューパスの場合は、投資額を0にする必要があるはずです。

(ドルコスト平均法の投資額がある時期から増えていない点も理由がわかりませんでした)

理解不足なところがあるかもしれませんが、ご意見を伺えたらありがたいです。

ありがとうございます。ノーセルバリュー平均法も色々なやり方があるようで、ゆーすさんがおっしゃるように、評価額>バリューパスの時に投資額を0にする場合は投資額がそれほどバリューパスから乖離することはないかもしれませんね。ただ、その場合は後半に購入が少なくなり見送りがずっと続くケースが多くなりそうです。今回は通常のバリュー平均法から売却時のみ取引なしで通常のバリュー平均法と同じ額を買い続けるというやり方でシミュレーションしました。バリューパスを超えた場合は購入を控える方法でもいろいろシミュレーションしてみますね。

ドルコスト平均法がある時期から増えていない点は、単純に価格が上がりすぎて1回の購入予定金額よりも単元価格が上回り買えない状態が続いているからです。これも単純計算でグラフを出しただけなので、2回に1回は購入するなどの計算式に変更すればもう少し買えているかもしれません。

ご回答ありがとうございます!シミュレーションの詳細が理解できました。

ドルコスト平均法の件も、ありがとうございます。よくわかりました。

(こちらは記事内に記載がありましたね、失礼いたしました)