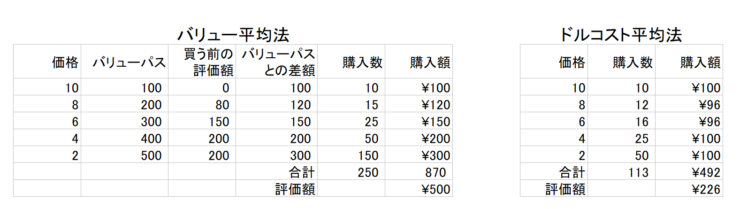

上昇、横ばいとバリュー平均法のシミュレーションをしてきましたが、今回は下落時のシミュレーションです。バリュー平均法と同じ価格でドルコスト平均法、そして一括で買った場合も比べてみます。価格はわかりやすいようにシンプルに次の価格で5回購入します。

- 10円

- 8円

- 6円

- 4円

- 2円

1回のバリューパスは100円とします。

目次

バリュー平均法での購入

1回目の購入

単価10円なので、100円になるように買うには、10口買えます。 購入額は100円です。

2回目の購入

単価は8円なので1回目の購入分の評価額は80円になっています。

バリューパスは毎回100円プラスされますので200円です。

200円−80円=120円が今回の購入額です。

単価は8円なので120÷8=15口買えます。

合計25口 購入金額合計は220円です。

3回目の購入

単価は6円なので今までの購入分の評価額は150円になっています。

バリューパスは毎回100円プラスされますので300円です。

300円−150円=150円が今回の購入額です。

単価は6円なので25口買えます。

合計50口 購入合計金額は370円です。

4回目の購入

単価は4円なので今までの購入分の評価額は200円になっています。

バリューパスは毎回100円プラスされますので400円です。

400円−200円=200円が今回の購入額です。

単価は4円なので50口買えます。

合計100口 購入合計金額は570円です。

5回目の購入

単価は2円なので今までの購入分の評価額は200円になっています。

バリューパスは毎回100円プラスされますので500円です。

500円−200円=300円が今回の購入額です。

単価は2円なので150口買えます。

合計250口 購入合計金額は870円です。

- 投資金額:870円

- 評価額 :500円

- 収益 :−370円

- 収益率 :−42.5%

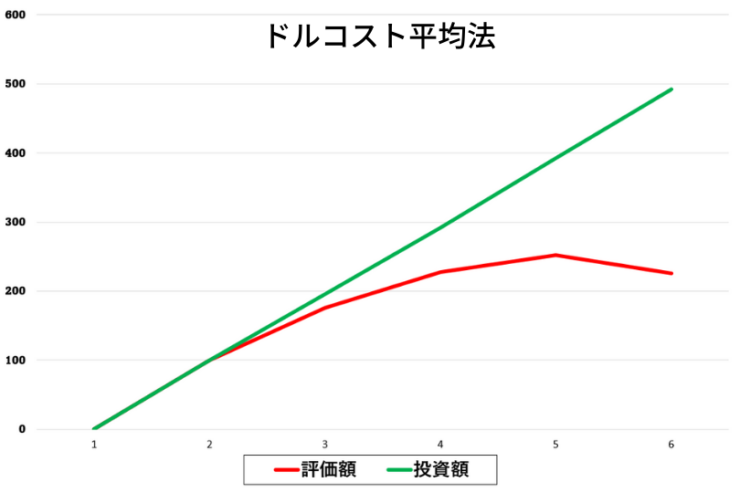

ドルコスト平均法での購入

全く同じ動きを、1回100円でドルコスト平均法で買ってゆきます。

1回目の購入

単価10円なので、100円で買えるのは10口です。 購入額は100円です。

1回目の購入はバリュー平均法と同額になります。

2回目の購入

単価は8円なので100円で買えるのは12口です。 購入額は96円です。

3回目の購入

単価は6円なので100円で買えるのは16口です。 購入額は96円です。

4回目の購入

単価は4円なので100円で買えるのは25口です。 購入金額は100円です。

5回目の購入

単価は2円なので100円で買えるのは50口です。 購入金額は100円です。

- 投資金額:492円

- 評価額 :226円

- 収益 :−266円

- 収益率 :−54.1%

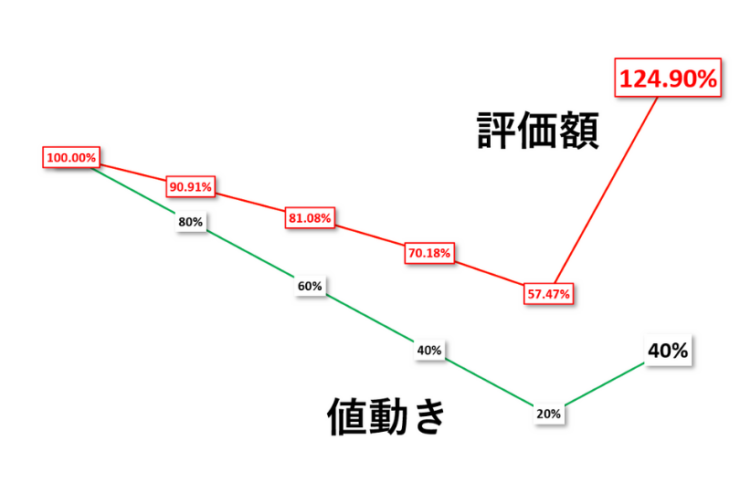

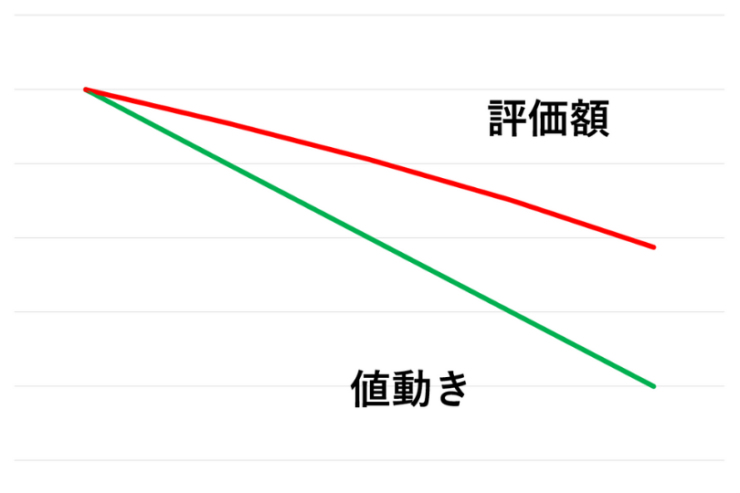

下落時のパフォーマンス

下落時のパフォーマンスは、さすがにどの投資方法でもマイナスです。ドルコスト平均法と比べると、口数を倍以上保有しているため金額ではバリュー平均法のほうがマイナス額が多いです。ただ、率でいうとバリュー平均法のほうが収益率のマイナスは抑えられています。

ちなみに最初に500円で50口を一括買いした場合は収益率 −80%。 収益額は−400円になります。

ここで、この先4円まで戻したら6回目の購入後は⁉

この状態で、仮に6回目の購入時に単価4円まで戻したとします。

ドルコスト平均法の場合

25口を追加で購入。 合計138口になります。

- 投資金額:592円

- 評価額 :552円

- 収益 :−40円

- 収益率 :−6.8%

ちなみに一括投資の場合、まだ −60% です。

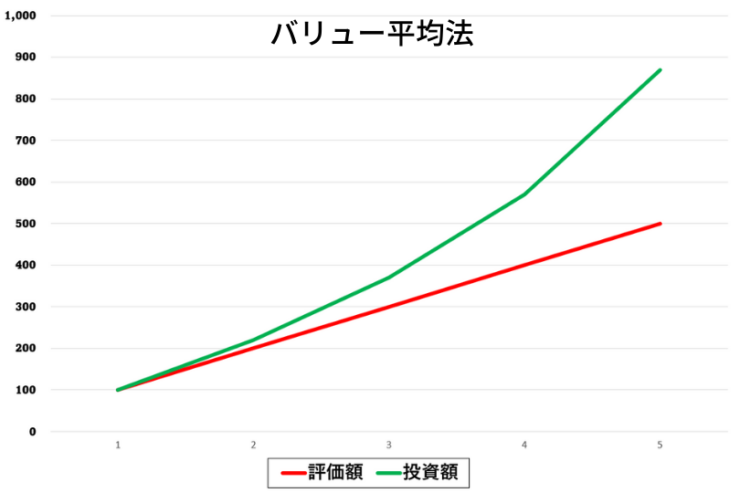

バリュー平均法の場合

単価は4円なので今までの購入分の評価額は1,000円になっています。

バリューパスは毎回100円プラスされますので600円です。

600円−1,000円=-400円になるので400円売却します。

単価は4円なので100口の売却です。

合計150口 購入合計金額は470円です。

- 投資金額:470円

- 評価額 :600円

- 収益 :130円

- 収益率 :24.9%

価格はまだ4円ですが、すでに100%を超えた収益が出ています。結果的にドルコスト法よりも少ない投資金額でたくさんの収益を上げています。バリュー平均法は下げ相場にも強く、たとえ価格が下落しても収益を上げることができます。